Face à une épargne de moins en moins intéressante, l’immobilier apparaît depuis plusieurs années comme un placement particulièrement pertinent, autant pour la rentabilité que pour la sécurité. Investir dans la pierre devient donc la préoccupation principale de ceux qui cherchent un placement fiable. Mais entrer sur le marché de l’immobilier peut se faire de plusieurs façons et les caractéristiques de chaque méthode sont tout à fait spécifiques.

Pour y voir plus clair, Imvesters fait pour vous la part des choses entre le fonds d’investissement immobilier et le crowdfunding.

Des profils qui se rejoignent

- Accessibilité

L’investissement immobilier classique, comme dans le cadre d’un investissement en PPE, nécessite des ressources financières importantes. De leur côté, le fonds d’investissement et le crowdfunding se montrent beaucoup plus accessibles, puisqu’il ne s’agit pas d’acquérir un bien dans son ensemble, mais des parts dans un investissement commun. Pour l’investisseur, il est donc possible d’entrer sur le marché de l’immobilier avec un investissement accessible.

- Objectif de l’acquisition

Dans le cadre d’un achat de quote-part de fonds Immobiliers ou en crowdfunding immobilier, l’objectif poursuivi est le même. Il s’agit d’un investissement et d’une diversification de son patrimoine financier. En effet, dans les deux cas, il n’est pas envisageable d’utiliser le bien acheté pour y établir sa résidence principale ou secondaire.

- Connaissance du marché

Bien investir dans l’immobilier nécessite d’avoir certaines connaissances du marché. Dans le cas du crowdfunding immobilier tout comme dans le cas du fond immobilier, même un novice peut être sûr de réaliser un bon investissement. En effet, dans les deux cas, les biens acquis sont sélectionnés par des experts en fonction de leur potentiel. Les différentes caractéristiques sont étudiées de manière subjective pour assurer un bon rendement de l’investissement. Cette démarche offre donc à l’investisseur plus de sécurité pour moins de démarches administratives.

- Risque locatif

Contrairement à un investissement locatif classique, qui implique de trouver un locataire de confiance et revêt malgré tout un risque locatif important, ces deux modes d’investissement sont très sûrs. En effet, le risque locatif est réparti sur les différents propriétaires proportionnellement à la part qu’ils possèdent. Ainsi, le risque de ne percevoir à un moment donné aucun revenu du bien financé est moindre.

- Gestion du bien

En crowdfunding immobilier comme pour un fonds immobilier, le bien est géré par un organisme de gestion. Toutes les démarches administratives, l’entretien et la gestion quotidienne sont donc déléguées et ne sont pas à la charge des investisseurs.

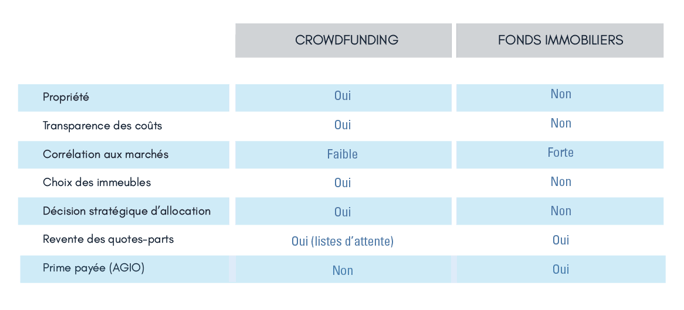

Ces points qui font toute la différence

- La propriété foncière

Dans la copropriété en crowdfunding, le principe est d’investir à plusieurs dans un immeuble. L’immeuble est fractionné sans que chaque part corresponde à un logement. Cependant, l’investisseur qui détient les parts est propriétaire inscrit au registre foncier. À l’inverse, en investissement dans un fond immobilier, il ne s’agit pas de devenir propriétaire. Il s’agit de placer son argent dans un fond commun, qui deviendra propriétaire des biens acquis avec l’argent ainsi rassemblé.

- Faire le choix de son investissement

Les plateformes de crowdfunding immobilier sélectionnent des biens et les proposent ensuite à leurs investisseurs, qui peuvent choisir dans lesquels ils souhaitent investir. Les investisseurs peuvent ainsi choisir les biens dans lesquels ils souhaitent investir mais également le montant ce qui permet leur permet de faire leur allocation stratégique. Dans un fonds immobilier, une fois que l’investisseur a placé son argent, celui-ci est investi sans qu’il puisse intervenir. S’il peut choisir initialement son fonds de placement en fonction de différents critères ainsi que le niveau de risque avec lequel il accepte d’investir, il n’a pas la main sur les investissements effectivement réalisés.

- Participer aux choix

Dans une démarche de crowdfunding, l’investisseur étant copropriétaire de l’immeuble, il participe aux décisions qui sont prises dans l’intérêt commun. Dans un fonds immobilier, l’investisseur n’est pas sollicité pour les décisions relatives aux biens acquis. C’est la société de fonds de placement, qui prend toutes les décisions.

- Transparence

En tant que propriétaire d’une fraction d’un immeuble, l’investisseur en crowdfunding immobilier a accès à toutes les informations sur le bien et son exploitation (décompte de gestion, décomptes propriétaires, coûts, honoraires, réserves et provisions). Dans un fonds immobilier, l’investisseur n’a pas accès à toutes ces informations.

- Prime payée (Agio) – corrélation au marché

Contrairement aux investissements dans un fonds immobilier, le crowdfuning est un investissement direct et les transactions se font de « gré à gré ». Ceci permet d’être protégé contre une fluctuation de prix due à cette prime et à l’attractivité du marché immobilier. Par exemple en 2018, les fonds immobiliers ont connu un rendement négatif alors que l’immobilier sous-jacent continuait à prendre de la valeur.

Ce qu’il faut retenir

Le crowdfunding immobilier et le fonds de placement se ressemblent beaucoup sur certains points, mais leur fonctionnement les rend finalement très différents. Alors que le fonds immobilier s’avère totalement dématérialisé, le crowdfunding conserve une approche plus palpable. En effet, l’investisseur devient propriétaire d’une part d’un bien pour lequel il participe aux décisions. Cette différence en termes d’engagement représente est fondamentale.

Voici un teableau récapitulatif des différences :